[일요시사 취재1팀] 양동주 기자 = 한성기업의 재무건전성이 의심받고 있다. 수익성에 빨간불이 켜진 가운데 부담스러울 만큼 채무가 불어난 상태. 이런 와중에 계열사도 챙겨야 한다. 경영권 안정을 위해서라도 나서야 할 일이 한두 가지가 아니다.

한성기업은 수산물 가공업으로 인지도를 올린 회사다. 해당 분야서 60년 가까운 연혁을 자랑한다. 하지만 최근 성장 한계치에 직면한 모습이다. 원양어선을 통한 수산자원 확보에 비상이 걸린 것도 모자라, 국내 사업서 뾰족한 해법을 찾지 못하고 있다. 주요 실적지표서 이 같은 양상이 여실히 드러난다.

암담한 현실

출구 막혔나

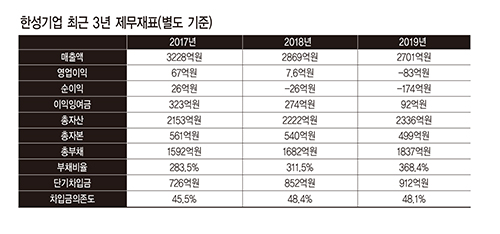

한성기업의 최근 3년 별도 기준 재무제표를 보면 이 회사의 수익성은 악화일로를 걷고 있다. 2017년 3228억원이던 매출액은 이듬해 2869억원으로 떨어진 데 이어, 지난해에는 2701억원 수준으로 주저앉았다.

영업이익 낙폭은 한층 뚜렷하다. 2017년 67억원이던 영업이익은 이듬해 7억6700만원으로 급감했고, 지난해에는 82억원 적자로 돌아섰다. 2018년 3720만원이던 매출채권손상손실이 지난해 76억5400만원으로 책정된 여파가 컸다.

순이익 역시 처참하긴 마찬가지다. 2017년 26억원의 순이익을 기록한 한성기업은 이듬해 26억원 적자를 기록한 데 이어, 지난해 순손실이 174억원으로 급격히 불어났다. 기타비용으로 지출 처리된 금액이 2018년 19억원서 지난해 113억원으로 6배 가까이 불어난 게 결정적이었다.

기타비용 중 91억원은 회수가능가액이 장부가액에 미달하는 선급금이었다. 한성기업은 이 금액을 기타자산손상차손으로 분류하고 기타비용에 포함시켰다.

2년 연속 순손실의 후폭풍은 이익잉여금 항목서도 손쉽게 찾아볼 수 있다. 2017년까지만 해도 한성기업의 이익잉여금은 323억원에 달했다. 하지만 최근 지속된 순손실로 인해 이익잉여금은 2018년 274억원에 이어 지난해 92억원으로 급감했다. 2년 사이에 3분의1 수준으로 쪼그라든 셈이다.

오너 회사 지분으로 얽긴 긴밀한 연결고리

성장 한계치 직면…과도한 부채 실적 부진

사업부문별로 보면 한성기업의 양대 축인 식품부문과 해외부문의 동반 부진이 눈에 띈다. 한성기업의 사업구조는 어획한 수산물 판매와 현지 법인과의 중계무역 등을 담당하는 해외 부문과 자사 공장 및 관계기업 제품을 판매하는 식품 부문, 그리고 기타 부문으로 나뉜다.

식품 부문은 매년 수익성이 급격히 나빠지고 있다. 2017년 38억원이던 식품 부문 영업이익은 이듬해 27억원으로 줄더니, 급기야 지난해에는 순손실만 62억원에 달했다. 2017년 2000억대를 넘긴 매출액도 지난해에는 1799억원에 머물렀다.

해외 부문도 별반 다르지 않다. 2017년 25억원대 영업이익이 발생한 해외 부문은 이듬해 25억원 손실로 돌아선 데 이어, 지난해에에는 손실폭이 27억원으로 커졌다. 지난해 매출액은 2017년의 약 80% 수준인 881억원에 그쳤다.

동종업계 경쟁서도 밀려나고 있는 형국이다. 2015년 국내 게맛살 시장점유율 40%가 깨진 한성기업은 2017년 사조에 추월당했다. 급기야 지난해 한성기업의 시장점유율은 27.4%까지 내려갔다. 반면 업계 1위인 사조의 점유율은 46%까지 치솟은 상태다.

더 큰 문제는 과도한 부채가 불러온 재무건전성 악화를 단시일에 해소하기 힘들다는 데 있다. 이 같은 특징은 부채비율, 유동비율, 단기차입금비율 등에서 확인 가능하다.

동반 부진

난관 봉착

지난해 말 기준 한성기업의 총자산(총자본+총부채)은 2336억원 수준이다. 이 가운데 총자본은 499억원에 불과하고, 나머지 1837억원은 총부채로 인식되면서 부채비율(부채총계/자본총계)은 368.4%를 기록했다.

300%대 부채비율은 비단 지난해에 국한되지 않는다. 한성기업은 최근 5년 가운데 2017년(283.5%)에만 200%대 부채비율을 기록했다.

유동비율(유동자산/유동부채) 역시 기준치를 넘어섰다. 지난해 기준 한성기업의 유동비율은 71.81%에 불과하다. 유동자산과 유동부채는 각각 1159억원, 1627억원이다. 시장에선 유동비율 200% 이상을 유동성 적정 수준으로 인식한다.

차임금도 증가 추세다. 한성기업의 지난해 총차입금은 1121억원으로, 전년 대비 50억원 가까이 늘어났다. 순차입금(총차입금-현금성자산)은 1015억원, 차입금의존도는 48.1%로 집계됐다.

특히 단기차입금에 의존하는 경향이 뚜렷하다. 2017년 726억원이던 한성기업의 단기차입금 규모는 이듬해 852억원, 지난해 912억원으로 매년 상승곡선을 그리고 있다. 특히 지난해의 경우 총차입금(1121억원) 대비 단기차입금의 비중이 81.29%에 달했다.

단기차입금의 비중이 높아진다는 건 기업의 상환 부담이 커진다는 것을 뜻한다. 또 단기차입금은 이자율이 상대적으로 높은 특성 탓에 순이익 감소와 직결된다.

지난해 말 기준 한성기업 단기차입금 항목을 보면 이자부담이 가장 큰 곳은 한국산업은행(단기차입금 166억원, 연이자율 3.87∼3.96%)에 이어 두 번째로 단기차입금 규모가 컸던 농협은행이었다. 한성기업은 농협은행으로부터 연이자율 6.58∼6.81%에 123억원을 단기로 빌렸다.

부채만 잔뜩

쌓이는 이자

여타 단기차입금의 이자율이 통상 3∼5% 수준임을 감안하면 농협은행을 통한 단기차입금은 이자부담이 클 수밖에 없다. 이미 한성기업은 상대적으로 높은 이자를 지급해야 하는 단기차입금으로 인해 매년 30억∼40억원 안팎의 순이자비용을 발생시키는 상황이다.

한성기업 단기차입금 내역에는 비케이에이스제삼차로부터 5% 연이자율로 빌린 110억원도 포함된다. 비케이에이스제삼차는 한성기업의 미래매출채권을 기초자산으로 지난해 설립된 자산유동화회사다. 한성기업이 지분을 보유하고 있지 않지만 지배력을 보유한 것으로 판단해 종속기업으로 분류하고 있다.

다행히 차입처가 제1금융권 위주라, 급격한 유동성 위험은 크지 않을 것으로 예상된다. 여기에 출어자금대출로 분류되는 수협중앙회 단기차입금 150억원(연이자율 3%), 수출성장자금대출로 분류되는 수출입은행 단기차입금 45억원(연이자율 5.65%)은 매년 만기연장을 통해 상환 부담을 일정 부분 완화시키고 있다.

한성기업이 대내외서 난관에 봉착한 것과 별개로, 한성기업과 계열사 간 연결고리는 여전히 공고하다. 현재 한성기업 지배구조의 정점에는 임우근 회장의 자녀인 임준호 사장과 임선민 이사가 있다. 이들은 극동수산 지분을 각각 53.37%, 46.63%씩 나눠 갖고 있다.

오너 3세는 극동수산을 지배함으로서, 한성기업 및 계열사에 대한 영향력을 행사한다. 외형상으로는 임 회장이 상장사인 한성기업을 통해 계열사를 거느리는 방식이지만, 지분구조를 보면 임 회장의 두 자녀가 개인회사인 극동수산을 앞세워 한성기업과 계열사를 지배하는 구조다.

수익은커녕 이자 막는 데 급급

이 와중에도 내부거래·지급보증

지난해 말 기준 한성기업의 최대주주는 지분 17.7%를 보유한 극동수산이고, 임 회장(16.75%)이 뒤를 잇는다. 임 회장 오너 일가를 비롯한 특수관계인 지분을 모두 합치면 지분율은 42.17%까지 치솟는다.

극동수산은 한성식품 지분 38%를 보유한 최대주주기도 하다. 한성식품의 나머지 지분 62%는 ▲한성기업(37%) ▲임우근 회장(8%) ▲임 회장의 부인 박정숙씨(12%), ▲임우근 회장의 동생인 임범관씨(5%)가 나눠 갖고 있다.

또 다른 계열사인 한성수산식품은 ▲한성식품(34.94%) ▲극동수산(30.00%) ▲한성기업(9.75%) ▲임우근 외(24.94%) 등이 99.64%의 지분을 확보한 상태다.

얽히고설킨 지분관계는 내부거래의 토대로 작용한다. 계열사들은 한성기업과의 거래를 통해 매출의 대부분을 발생시키고 있다. 한성수산식품은 2017년 312억원 중 99.7%인 311억원, 2018년 363억원 중 98.6%인 358억원의 매출을 한성기업과의 거래로 만들었다.

한성식품은 2017년과 2018년에 각각 119억원, 110억원의 매출을 한성기업과의 거래로 만들었다. 내부거래 비율은 100%였다.

2015년 내부거래 비중이 99.3%까지 치솟았던 극동수산은 최근 내부거래 비중이 매년 낮아지고 있다. 2017년과 2018년의 내부거래 비율은 각각 37.5%, 31.5%로 나타났다.

한성기업과 계열사 간 돈독한 관계는 지급보증서도 드러난다. 지난해 말 기준 한성기업은 한성수산식품과 한성식품으로부터 각각 305억원, 48억원의 지급보증을 제공받았다. 대표이사가 제공한 지급보증액 333억원을 합하면, 한성기업이 특수관계인으로부터 제공받은 지급보증액은 686억원에 이른다.

곳간 비는데

계열사 챙기기

반대로 한성기업 역시 계열사 지급보증을 게을리 하지 않았다. 2017년 162억원, 2018년 177억원, 지난해 234억원 등 한성식품이 극동수산과 한성식품에 제공한 차입금지급보증액은 매년 증가하고 있다. 지난해 극동수산에 대한 차입금지급보증은 192억원으로 전년(105억원) 대비 두 배 가까이 늘었고, 한성식품은 지난해 한성식품에 제공한 차입금지급보증액은 42억원이다.